Sozialversicherungspflicht klären

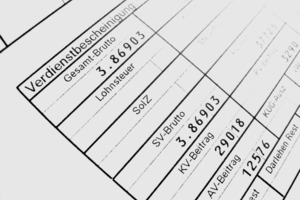

Unternehmereigenschaft ist EinzelfallentscheidungMitarbeitende Familienangehörige in einer Familien-GmbH sind häufig nicht sozialversicherungspflichtig. Dennoch werden aus Unkenntnis und unterlassener Statusklärung oft über viele Jahre Sozialversicherungsbeiträge für sie abgeführt.

In solchen Fällen kann es zu bösen Überraschungen kommen, wenn solche Mitarbeiter Ansprüche auf Erwerbs- oder Berufsunfähigkeitsrente sowie Arbeitslosenunterstützung geltend machen. Wer nämlich nicht versicherungspflichtig ist, erhält trotz Beitragszahlungen keine Versicherungsleistungen. In jüngster Zeit wird des Öfteren von Familienunternehmen versucht, mit dem Argument, das betreffende Familienmitglied sei gar nicht sozialversicherungspflichtig, Beiträge rückerstattet zu erhalten. Dahinter steht die Erkenntnis, dass eine Rente aus der gesetzlichen Rentenversicherung nicht auskömmlich ist, und die rückerstatteten Gelder privat angelegt eine bessere Alterssicherung ermöglichen. Die Enttäuschung ist dann groß, wenn später die gezahlten Beiträge nicht oder nicht in voller Höhe erstattet werden.

LSG-Urteil ist richtungsweisend

Mit Urteil vom 15.08.2008 (L4 KA 4577/06) hat das Landessozialgericht Baden-Württemberg die Klage einer Familien-GmbH auf Rückerstattung der Sozialversicherungsbeiträge für die Ehefrau abgewiesen. Die Eheleute sind Gesellschafter der GmbH, die 1978 gegründet wurde, der Ehemann mit 90 %, die Ehefrau mit 10 %. Die Klägerin trug vor, die Ehefrau habe u.a. Bürgschaften übernommen und ein erhebliches unternehmerisches Risiko getragen, ein späterer Arbeitsvertrag sei nur aus steuerlichen Gründen geschlossen worden, die Ehefrau sei als kaufmännische Leiterin der GmbH tätig.

Das LSG folgte der Entscheidung des Sozialgerichts und der beklagten Krankenkasse. Maßgebend für die Abgrenzung von selbständiger Tätigkeit zur Unternehmereigenschaft seien – auch bei Familienunternehmen – die Umstände des Einzelfalls. Bei einem vergleichsweise niedrigen Kapitalanteil von 10 % sei im Regelfall ein abhängiges Beschäftigungsverhältnis anzunehmen. Die Ehefrau habe Beschlüsse der Gesellschafterversammlung nicht verhindern können und keine Möglichkeit gehabt, ihre Tätigkeit im und für den Betrieb unmittelbar selbst zu gestalten. Der Arbeitsvertrag könne nicht so ausgelegt werden, wie er den Betroffenen jeweils nützlich sei.

Diese LSG-Entscheidung trägt nicht gerade zur Klarheit bei, weil das Bundessozialgericht 1999 in einem vergleichbaren Fall anders entschieden hat (BSG v. 14.12.1999, B2 U 48/98 R).

Weil die Verbundenheit zwischen Gesellschaftern und Geschäftsführern in einer Familiengesellschaft ein Gefühl erhöhter Verantwortung füreinander und damit gleichgerichtete Interessen schafft, können Beschäftigte hier durchaus selbständig tätig sein.

Wer unterliegt der Sozialversicherungspflicht?

Nach §7 Abs.1, Satz 1 SGB IV ist die „Beschäftigung in nicht selbständiger Arbeit insbesondere in einem Arbeitsverhältnis“ sozialversicherungspflichtig. Diese Formulierung ist zu allgemein, als dass man daraus Hinweise für den Einzelfall gewinnen kann.

Hilfreicher ist die Definition der Bundesanstalt für Arbeit: „Sozialversicherungspflichtig ist, wer funktionsgerecht dienend am Arbeitsprozess teilhat, keinen wesentlichen Einfluss auf die Geschicke der Firma hat und für seine Anstellung Arbeitsentgelt bezieht.“

Irrig ist die Auffassung, dass die steuerrechtliche Beurteilung für die Sozialversicherungspflicht relevant sei. Die steuerrechtliche Würdigung stellt nur ein Indiz dar. Weitere Indizien, anhand derer geprüft werden kann, ob jemand weisungsgebunden und somit sozialversicherungspflichtig ist:

■ selbständige Einstellung von Personal und Entlassung von Mitarbeitern,

■ Ausgestaltung des Arbeitsvertrags,

■ Vereinbarung einer Kündigungsfrist,

■ feste Arbeitszeiten und Arbeitsdauer,

■ genehmigungspflichtiger Urlaub,

■ Entlohnung von Überstunden,

■ Zahlung von Tantiemen,

■ Berichterstattungspflicht.

Dies ist lediglich eine Auswahl an Prüfkriterien. Ein einzelnes Merkmal ist für die Beurteilung in der Regel nicht ausschlaggebend. Nur im Zusammenwirken einer Reihe von Kriterien lässt sich beurteilen, ob Sozialversicherungsfreiheit besteht oder nicht.

Sozialversicherungspflicht und Besteuerung

Je nachdem, ob Arbeitgeber- oder Arbeitnehmerstatus besteht, werden Gewinneinkünfte oder Einkünfte aus nicht selbständiger Arbeit erzielt. Sozialversicherungsfreiheit kann steuerlich nachteilig sein. Der Arbeitgeber kann nämlich keinen steuerfreien Zuschuss zur Krankenversicherung gewähren. Der betroffene Nicht-Sozialversicherungspflichtige muss also seine Krankenversicherung selbst finanzieren und kann einen Netto-Einkommensverlust nur dadurch vermeiden, dass sein Gehalt entsprechend erhöht wird.

Werden dem als selbständig Eingestuften zu Unrecht entrichtete Renten- und Arbeitslosenversicherungsbeiträge erstattet, so führt eine solche Erstattung beim Arbeitgeber zu steuerpflichtigen Betriebseinnahmen im Jahr der Erstattung. Leitet der Arbeitgeber die Erstattungen an den betreffenden Arbeitnehmer weiter, so entsteht Arbeitslohn, der bei Auszahlung der Lohnsteuer zu unterwerfen ist. Die Erstattung der Arbeitnehmeranteile ist nicht als Arbeitslohn zu versteuern, da diese Anteile aus versteuertem Einkommen gezahlt wurden.

Obligatorisches Statusfeststellungsverfahren

Folgender Fall stellt keineswegs eine Ausnahme dar: In einem familieneigenen Handwerksbetrieb arbeitet die Ehefrau über zwanzig Jahre mit angemessenem Gehalt mit. Für sie wurden für diesen Zeitraum Sozialversicherungsbeiträge abgeführt. Als der Betrieb Insolvenz anmelden musste, meldete sich die Frau arbeitslos und beantragte Arbeitslosengeld. Das Arbeitsamt lehnte den Antrag wegen fehlender Soziaversicherungspflicht ab. Daran änderte auch die Beitragszahlung der Antragstellerin nichts.

Inzwischen ist für solche Fälle das obligatorische Statusfeststellungsverfahren eingeführt worden, welches eine zeitnahe Klärung ermöglicht (§ 28a III 2 Nr.1d SGB IV). Danach müssen die Meldungen der Arbeitgeber die Angabe enthalten, ob es sich bei den Beschäftigten um Ehegatten, Lebenspartner oder Abkömmlinge handelt, bzw. ob es sich bei der anzumeldenden Person um einen geschäftsführenden Gesellschafter einer GmbH handelt. Die Einzugsstellen der Sozialkassen müssen bei einer Anmeldung zur Sozialversicherung zeitnah und verbindlich entscheiden, ob Versicherungspflicht besteht oder nicht.

Durch dieses neue Verfahren, das 2005 eingeführt und 2008 auf Abkömmlinge erweitert wurde, soll eine rückwirkende Klärung über viele Jahre hinweg vermieden werden. Immerhin ist für zurück liegende Fälle vor 2005 das Anfrageverfahren (§7a Abs.1 Satz 1 SGB IV) am 1.1.1999 eingeführt worden, und zwar für objektive Zweifel am sozialrechtlichen Status eines Mitarbeiters. Das Anfrageverfahren ist nicht möglich, wenn bereits von der Einzugsstelle eine Entscheidung getroffen wurde. Immerhin ist jetzt generell eine Statusfeststellung über eine lange Zeit zurück möglich. Für zu Unrecht entrichtete Beiträge besteht nach §26 Abs. 2 SGB IV ein Anspruch auf Erstattung. Allerdings verjährt dieser Anspruch vier Jahre nach Ablauf des Kalenderjahrs der Zahlung. In der Rentenversicherung allerdings wird die Vierjahresfrist gehemmt, wenn ein Beitrags- oder Rentenverfahren durchgeführt wird.

Klärung liegt im Interesse des Betroffenen

Die Gestaltungsmöglichkeiten familiärer Mitarbeit in einer GmbH lassen keineswegs immer gleich erkennen, ob für den jeweiligen Mitarbeiter Sozialversicherungspflicht besteht oder nicht. Die Bandbreite der Sozialgerichtsentscheidungen hierzu ist groß. Wie steht es beispielsweise hinsichtlich eines Ehemanns, der zwar gering an der GmbH beteiligt, aber sehr einflussreich ist? Oder hinsichtlich einer Ehefrau, die nur wenig mitarbeitet, aber in dem Handwerksbetrieb als einzige die handwerksrechtlichen Voraussetzungen (Meisterprüfung) erfüllt?

Wer sichergehen will, dass er zu Recht versichert oder etwa zu Unrecht nicht versichert ist, sollte seinen Status klären lassen, soweit nicht ohnehin bereits ein obligatorisches Statusfeststellungsverfahren eingeleitet wurde. Unangenehme Überraschungen nach vielen Jahren sollten weder im Interesse der Familienbetriebe noch im Interesse der Sozialversicherungsträger liegen.