Factoring im Handwerk

Außenstände werden zu GuthabenDie Leistung ist erbracht, die Rechnung geschrieben – und trotzdem passiert lange Zeit gar nichts auf dem Konto. Häufen sich zu spät oder nicht beglichene Rechnungen, können auch gesunde Unternehmen in finanzielle Schieflage geraten. Wer den Liquiditätsfluss in seinem Betrieb sicherstellen und Wachstum finanzieren möchte, sollte daher das Thema Factoring prüfen. Der Verkauf offener Forderungen bietet eine unbürokratische und dauerhafte Alternative zum Bankenkredit.

Zu den wenigen spezialisierten Anbietern, die Forderungen aus VOB-Leistungen ankaufen, zählt die G.R. Factoring GmbH (www.gr-factoring.de) im rheinischen Langenfeld. „In der Vergangenheit war kleineren und mittelständischen Unternehmen Factoring oft verschlossen, weil hohe Anforderungen etwa an die Umsatzgröße gestellt wurden“, berichtet Geschäftsführer Gert Rees. „Zum Teil kamen auch Abrechungssysteme hinzu, die durch Einbehalte, Zinsen und Factoringgebühr von vielen Betrieben als kontrollaufwendig und wenig praxisnah empfunden wurden. Unser Geschäftsmodell basiert auf einem besonders einfachen Prinzip, bei dem die Forderungssumme abzüglich einer All-in-Gebühr sofort zu 100 % ausgezahlt wird“, so Rees. In der Regel behält der Factor zusätzlich zur Factoringgebühr eine Sicherheit von 10 bis 20 % ein, bis die Rechnung vom Debitor beglichen ist.

Kurzfristige Liquidität

Factoring kombiniert Finanzierungs-, Versicherungs- und Servicefunktionen. So geht mit dem Factoringvertrag nicht nur die Debitorenbuchhaltung, sondern auch das komplette Ausfallrisiko an den Factor über. Für viele Forderungsverkäufer ist der Ausfallschutz besonders wertvoll. Denn mittlerweile geht jede vierte Firmeninsolvenz in Deutschland, so schätzen Wirtschaftsexperten, auf das schlechte Zahlungsverhalten der Kunden zurück. „Factoring hilft beim Überbrücken langer Zahlungsziele, es lässt sich auch in Kombination mit einem Kontokorrentkredit einsetzen. Die Kosten für den Forderungsverkauf liegen im Skontobereich“, erklärt Gert Rees. Sein Unternehmen sieht er als verlängerte Hausbank. „Aber wir können viel schneller und individueller agieren. Wenn wir die Bonität eines Kunden positiv bewerten, sind für die Zusammenarbeit keine zusätzlichen Sicherheiten erforderlich. Es zählen die Leistung und der gute Ruf eines Unternehmens.“ Schon heute arbeitet der Factoringexperte erfolgreich mit Kunden aus dem Handwerk zusammen.

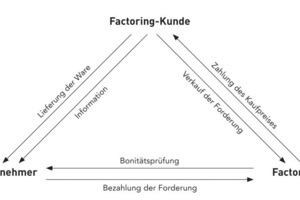

Wie funktioniert’s?

Wie funktioniert nun die Umstellung, wenn sich ein Betrieb für den Einsatz von Factoring entscheidet? Zunächst: An der Rechnungsstellung ändert sich nichts. Zu ergänzen ist lediglich ein Hinweis auf die Zusammenarbeit mit dem Factoringpartner und die Angabe des geänderten Bankkontos. Am Tag der Rechnungsstellung listet der Factoringnehmer seine Rechnungen auf und faxt die so genannte Forderungsabtretungsliste an den Factor. Je eine Rechnungskopie sendet er per Post nach. Alternativ können alle Daten online übermittelt werden. Innerhalb eines Tages überweist daraufhin der Factor den Rechnungsbetrag abzüglich der Factoringgebühr. Damit ist der Vorgang für den Factoringnehmer abgeschlossen – mit dem Effekt sofortiger Liquidität. Die Vorteile liegen auf der Hand, dennoch fragen sich manche Firmenchefs: Wie reagiert mein Kunde, wenn er den Abtretungshinweis auf der Rechnung sieht? „Ob der Kunde auf das Konto 4711 oder 4712 bezahlt, ist für ihn nachrangig. Ihm kommt es in erster Linie auf gute Produkte und Leistungen an. Zudem können Factoringnehmer ihren Kunden komfortable Zahlungsziele bieten, weil sie an Liquidität gewinnen“, so Gert Rees. „Ich empfehle trotzdem ein kurzes Anschreiben, in dem man seine Kunden über den geplanten Einsatz von Factoring informiert.“